عقد بنك الخليج يوم الاثنين 4 نوفمبر الجاري مؤتمرا للمستثمرين، لاستعراض ومناقشة الأداء المالي للبنك للربع الثالث من 2024، وتم تنظيم المؤتمر من قبل «EFG Hermes»، وقدمه كل من: الرئيس التنفيذي لبنك الخليج بالوكالة وليد خالد مندني، ورئيس المدراء الماليين ديفيد تشالينور، وأدار الحوار رئيسة علاقات المستثمرين في بنك الخليج دلال الدوسري.

وخلال المؤتمر، استعرض وليد خالد مندني بعض النقاط المتعلقة بالبيئة التشغيلية في بنك الخليج خلال الربع الثالث من 2024، حيث قال: «شكلت التطورات الأخيرة في الاقتصاد العالمي نقطة تحول، لاسيما مع قيام البنوك المركزية بتعديل سياساتها النقدية استجابة للظروف الاقتصادية المتغيرة، حيث خفض مؤخرا مجلس الاحتياطي الفيدرالي الأميركي سعر الفائدة بمقدار 50 نقطة أساس، مما يشير إلى تحول في التركيز من السيطرة على التضخم إلى دعم النمو في مواجهة تباطؤ الزخم الاقتصادي. وتعكس هذه الخطوة المخاوف المتزايدة بشأن ضعف الاقتصاد العالمي، لاسيما في ضوء التوترات الجيوسياسية المستمرة، واضطرابات سلسلة التوريد، والحاجة إلى تحفيز الاستثمار والإنفاق الاستهلاكي».

نظام مالي مرن

وأضاف مندني: «على الصعيد المحلي، اتبع بنك الكويت المركزي حذو بنك الاحتياطي الفيدرالي بإعلانه خفض سعر الفائدة ولكن بمقدار 25 نقطة أساس. ويؤكد هذا الإجراء التزام الجهات الرقابية الكويتية بالحفاظ على التوازن بين تعزيز النمو الاقتصادي وضمان الاستقرار المالي. ومن المتوقع أن يؤدي انخفاض تكاليف الاقتراض إلى تحفيز الطلب على الائتمان، لاسيما في الإقراض الاستهلاكي، وكذلك في القطاعات الحيوية مثل البناء والعقارات، وهي مجالات مهمة لدعم الاقتصاد الكويتي».

وتابع: «لا يزال النظام المالي في الكويت مرنا، مدعوما باستقرار أسعار النفط والتزام الحكومة المتجدد بالتنويع الاقتصادي من خلال الاستثمارات الضخمة. ويعزز هذا التركيز، لاسيما على النهوض بالمبادرات الرئيسية في إطار رؤية كويت جديدة 2035، آفاق استمرار البنوك المحلية في لعب دور حيوي في تمويل التنمية الوطنية. أود أن أؤكد أن بنك الخليج في وضع جيد ليلعب دورا مهما في المشاركة وتمويل هذه التطورات، والاستفادة من علاقاتنا القوية في القطاعين العام والخاص».

نمو القروض

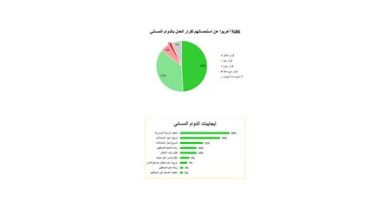

من جانبه، تحدث ديفيد تشالينور عن العوامل الدافعة لنمو محفظة القروض خلال الربع الثالث من 2024، حيث قال: «منذ بداية العام حتى تاريخه، نما إجمالي القروض والسلف بنسبة 6%، والتي سيطر عليها إقراض الشركات مع ثبات النمو في محفظة الأفراد نسبيا، ومن الواضح أن بيئة أسعار الفائدة الحالية قد قللت بشكل كبير من الشهية لإقراض الأفراد، لكننا نتوقع أن يتعافى هذا مع بدء انخفاض أسعار الفائدة».

وأضاف: «فيما يتعلق بالتوقعات، قدمنا تصورات في بداية العام بشأن نمو القروض للعام بأكمله، حيث نتوقع ان يكون في منتصف خانة الآحاد. اعتقد اننا على الطريق الصحيح لتحقيق ذلك وقد نتفوق في الأداء بشرط عقد بعض هذه الصفقات خلال الربع الرابع».

وبالحديث عن المصروفات التشغيلية، قال تشالينور: «لقد تمكنا من السيطرة على نمو نفقات التشغيل بنسبة 4% فقط، على أساس سنوي، وهي نسبة منخفضة للغاية مقارنة بالبنوك الأخرى في النظام المصرفي».

وأضاف: «ومع ذلك، كانت هناك زيادة في النفقات الأخرى من الربع الثاني إلى الربع الثالث بسبب مزيج من النفقات غير المتكررة وزيادة نفقات الاستشارات، ولكن نفقات التشغيل الأساسية ظلت ثابتة نسبيا».

هامش الربح

وحول هوامش الربح والتأثير الناتج من خفض سعر الفائدة الأخير، قال تشالينور: «كان هامش الربح ثابتا وعلى أساس سنوي حتى تاريخه مقارنة بالعام الماضي، لكننا خسرنا بضع نقاط الأساس من الربع الثاني إلى الربع الثالث. كما ذكرت في مؤتمر المحللين للربع الثاني، بلغت تكلفة الأموال ذروتها في الربع الأول من العام، ومنذ ذلك الحين شهدنا انخفاضا متتابعا في تكلفة الأموال. لا يزال السوق يشهد وفرة في السيولة، ومن الواضح أن التوقعات تشير إلى مزيد من التخفيضات في أسعار الفائدة، لذلك، نتوقع أن يستمر هذا الانخفاض في تكلفة الأموال».

وأضاف: «من الواضح أننا رأينا بنك الكويت المركزي يخفض سعر الخصم بمقدار 25 نقطة أساس في سبتمبر بعد أن خفض بنك الاحتياطي الفيدرالي سعر الفائدة بمقدار 50 نقطة. لذا، فإن معدل الخصم المحلي الآن 4%. نتوقع أن يستمر هذا في التحرك نزولا، ولكن ربما ليس بنفس وتيرة البنك الاحتياطي الفيدرالي. وبعد خفض سعر الخصم المحلي، قمنا بإعادة تسعير أصول محفظة الشركات وسيتم الآن تسعير جميع قروض محفظة الأفراد الجديدة بالسعر السائد الجديد».

تكلفة الائتمان

وفيما يتعلق بتكلفة الائتمان والأسباب الكامنة وراء الارتفاع هذا العام، قال تشالينور: «بلغت تكاليف الائتمان للربع الثالث 14.2 مليون دينار كويتي والتي كانت أعلى مما رأيناه في كل من الربع الأول والربع الثاني. إذا نظرنا إلى كل من قطاع الأفراد والشركات، نرى استمرار تكلفة الائتمان في الربع الثالث في الارتفاع بالنسبة لقطاع الأفراد، ولكنها كانت أقل مما كانت عليه في الربع الأول والثاني من هذا العام».

وأضاف: «اما فيما يخص محفظة الشركات، فقد قمنا بتصنيف أحد القروض في المرحلة الثالثة بعد ان كان مصنفا في المرحلة 2 لفترة طويلة من الزمن. الآن، إذا نظرنا إلى مؤشرات جودة الأصول، فإنها لاتزال قوية، حيث بلغت نسبة القروض غير المنتظمة 1.3%. وقد انخفضت نسبة المرحلة الثانية بشكل كبير حيث تبلغ نسبة 2.9% فقط، وهي على الأرجح الأدنى في النظام المصرفي الكويتي، وهي بالتأكيد الأدنى لدى البنك منذ إدخال المعيار الدولي لإعداد التقارير المالية رقم 9».

تطورات الاندماج المحتمل مع «بوبيان»

حول التطورات الأخيرة المتعلقة بالاندماج المحتمل مع بنك بوبيان، قال وليد مندني: «قمنا في 30 يوليو 2024 بالإفصاح عن موافقة مجلس إدارة بنك الخليج على دراسة مقترح الاندماج مع بنك بوبيان لإنشاء كيان موحد متوافق مع الشريعة الإسلامية والتوصية بالمضي قدما في تنفيذ الإجراءات اللازمة لبدء دراسة الجدوى الأولية والنافية للجهالة لعملية الاندماج بما يتماشى مع إرشادات بنك الكويت المركزي».

وأضاف: «وقعنا في 17 سبتمبر 2024 مذكرة تفاهم مع بنك بوبيان لتمكين البنكين من القيام بالتقييمات المستقلة اللازمة لضمان الحفاظ على مصلحة مساهمي ومستثمري كلا البنكين، كما تم مؤخرا الإعلان عن موافقة بنك الكويت المركزي على اختيار الشركات الاستشارية التي ستقوم بدراسة الجدوى النافية للجهالة للاندماج المحتمل بما في ذلك جولدمان ساكس كمستشار استثمار، وبرايس ووترهاوس كوبرز كمستشار مالي وضريبي، ومكتب المستشار الدولي كمستشار قانوني محلي، وFreshfeild Bruckhaus Deringer كمستشار قانوني دولي».

وأوضح قائلا: «أود أن أؤكد مجددا على التزام بنك الخليج بالقوانين والتعليمات ذات الصلة الصادرة عن بنك الكويت المركزي والسلطات الرقابية ذات الصلة وسنفصح عن أي تطورات جوهرية بهذا الشأن في حينه».

التنوع السياحي في عُمان.. قلاعها تروي حكايات وجبالها تأسر القلوب

التنوع السياحي في عُمان.. قلاعها تروي حكايات وجبالها تأسر القلوب الدوام المسائي.. ينال استحسان شريحة من المواطنين والمقيمين

الدوام المسائي.. ينال استحسان شريحة من المواطنين والمقيمين «الأهلي» يعلن الفائز في سحب «الفوز» الأسبوعي

«الأهلي» يعلن الفائز في سحب «الفوز» الأسبوعي «KIB» يعلن رابحي سحب «الدروازة» الأسبوعي

«KIB» يعلن رابحي سحب «الدروازة» الأسبوعي